سقوط ارزش ریال، ساخت قدرت طبقاتی و چشماندازهای موجود

این روزها ارزش برابری ریال با دلار و دیگر ارزها به پایینترین سطح تاریخی خود رسیده است و هر روز شاهد سقوط جدیدی در ارزش ریال بودهایم. زمینهها، ریشهها و علل این روند چیست و چه سرانجامی برای اقتصاد ایران رقم خواهد زد؟

بهنظر میرسد در حساسترین مقطع زمانی سالهای بعد از انقلاب قرار گرفتهایم. انسداد ساختاری اقتصاد ایران که از ابتدای دههی حاضر فعلیت یافت، در پی دو سال متوالی نرخهای رشد منفی اقتصادی، شرایطی را برای اقتصاد ایران رقم زده که قاطعانه میتوان گفت در پایان سال جاری، نرخ رشد اقتصادی دههی ۹۰ بدترین رکورد منفی تاریخی را بعد از سالهای پایانی جنگ هشتساله ثبت کند. از ابتدای دههی حاضر خورشیدی تا پایان سال ۹۸ میانگین نرخ رشد اقتصادی حدود ۰.۲۵ درصد و نزدیک به صفر بوده و روندهای کنونی نشان میدهد که نرخ رشد دهسالهی صفر درصدی برآوردی واقعبینانه است.

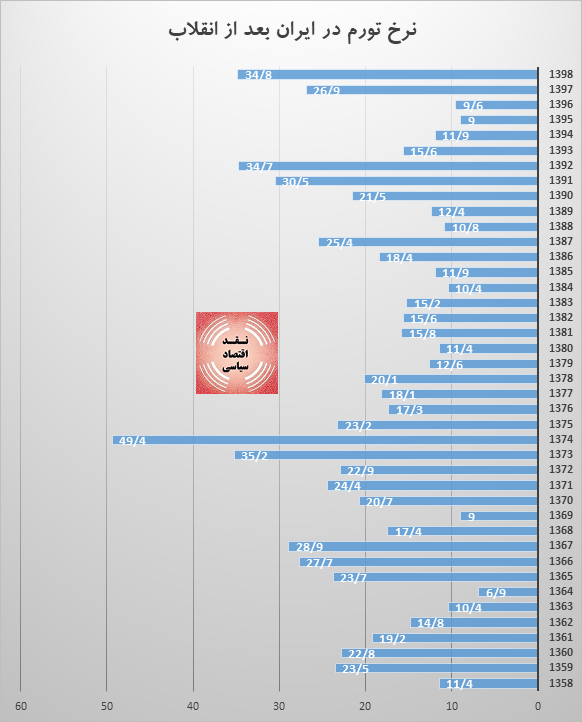

نرخ رسمی تورم نیز در یکی از بالاترین سطوح در سالهای بعد از انقلاب است. میدانیم از فردای انقلاب و استقرار حاکمیت جدید در ایران تا امروز کموبیش در تمامی سالها اقتصاد ایران از نرخهای بالای تورم آسیب دیده است. اما اکنون رکود تورمی اقتصاد ایران ابعادی مهیبتر از هر زمان دیگری یافته است.

در این میان هستند کسانی که صرفاً با اشاره به تحریمهای اقتصادی یا با تأکید بر رشد نقدینگی، عوامل طبقاتیِ پسِ پشت این تحولات اقتصادی ایران بعد از انقلاب را نادیده گرفتهاند. معمولاً اقتصاددانانِ جریان غالب بر افزایش مداوم حجم نقدینگی در اقتصاد ایران بهعنوان علت تورم در ایران تأکید دارند. به این ترتیب، بیانضباطی مالی بخش دولتی و عدم استقلال بانک مرکزی را عوامل شکلگیری و استمرار تورم در ایران میدانند و به تبع آن اتخاذ سیاستهایی مانند استقلال بانک مرکزی و نیز انضباط بودجهای را راهکار مبارزه با تورم میدانند.

در مقابل، در بحث حاضر، تلاش میکنم بهاختصار نشان بدهم که استمرار و جانسختی تورم در ایران در خلال مناسبات طبقاتی شکلگرفته در سالهای بعد از انقلاب نیز ریشه دارد و ناشی از قدرتگیری بلوک طبقاتی ویژهای در پی انقلاب ۱۳۵۷ نیز بوده است. برای نمونه مشخصاً بر نقش بورژوازی مالی تمرکز خواهم کرد. تورم، بهویژه در سالهای بعد از جنگ، یکی از عوامل شکلگیری و تقویت قدرت طبقات حاکم در ایران و تقویت بورژوازی سوداگر مالی بوده است. ازاینرو، این طبقات با گذشت زمان بهشکل ارادی به انحای مختلف تلاش میکردهاند قدرت اقتصادی و مالی خود را با استمرار تورم به طرزی فزاینده تحکیم و تقویت کنند. ازهمینروست که مقابله با تورم در ایران امروز در گروِ امحای قدرت طبقاتی این گروههای ذینفع نیز هست.

تورم خصلت پایای اقتصاد سیاسی جمهوری اسلامی در تمامی چهار دههی اخیر بوده است. (بنگرید به نمودار یک) استمرار تورم دورقمی در تقریباً تمامی سالهای بعد از انقلاب در ایران، در مقیاس جهانی پدیدهی نسبتاً نادر است. چرا بیش از ۴۰ سال است که اقتصاد ایران گرفتار تورم و سقوط مستمر ارزش پول ملی است؟ آیا تزریق نقدینگی به کالبد اقتصاد و عدمافزایش تولید متناسب با آن، چنان که معمولاً گفته میشود، علت تورم است، یا بازتاب ویژگیهای پیکرهبندی طبقات اقتصادی حاکم در ایران؟

نمودار یک –

پاسخ واقعی به مسألهی تورم را باید در ماهیت طبقاتی گروههایی یافت که در سالهای بعد از انقلاب به قدرت رسیدند. این طبقات همواره از تورم بهرهمند شدهاند و اساساً تورم برایشان یکی از ابزارهای کسب منافع هنگفت سوداگرانه بوده و استمرار منافع آنان نیز درگرو استمرار تورم است.

در بدو امر، شرایط بحرانی نخستین سالهای بعد از انقلاب، تضعیف بخش تولید، قدرت بورژوازی سنتی بازار در ائتلافی که حاکمیت بعد از انقلاب را تشکیل داد، از سویی بخش بزرگی از نقدینگی را به حوزههای سودآور در بخشهای تجاری و مالی غیررسمی کشاند و از سوی دیگر بورژوازی بازار از کسب سودهای هنگفت و فوقالعادهی ناشی از تورم موجود در بهویژه بهای کالاهای مصرفی بهره برد. در عین حال و بهموازات آن بودجههای دولتی نیز با تزریق گستردهی نقدینگی به بخشهای غیرمولد بر آتش تورم افزودند.

در چنین شرایطی، استمرار تورم که تاحدودی با بیماری هلندی سالهای منتهی به انقلاب و افزایش نسبت بهای کالاهای غیرقابلمبادله به کالاهای مبادلهپذیر ارتباط داشت، به شکلگیری یک اقتصاد مبتنی بر حبابهای سوداگرانهی قیمتی منجر شد که در دل یک اقتصاد گرفتار رکود تولید، بهطور دایم از طریق ایجاد حباب در بخشهای مختلف تلاش میکرد رونقهای سوداگرانه و سفتهبازانه در اقتصاد پدید بیاورد.

در اقتصاد مبتنی بر حباب قیمتی، بهرغم رکود در بخش واقعی اقتصاد، تلاش میشود رونقی سوداگرانه ایجاد شود که معمولاً در پیوند است با بهای داراییها در بخش مالی یا ادعاهای کاغذی نسبت به ثروت. نخستین نمونههای شکلگیری طرحهای پونزی سوداگرانه در اقتصاد ایران در همان سالهای دههی نخست انقلاب آغاز شد.

پایان جنگ و ایدئولوژی نولیبرالی دولتهای وقت در سیاستگذاریهای اقتصادی عاملی بود که به شکلگیری بورژوازی جدید پساانقلابی منتهی شد. مجموعهی گستردهی سیاستهایی از قبیل خصوصیسازیها، مالیگراییها، تزریق منابع مالی عمومی به بخشهای خاص و بهطور عام سلب مالکیت گستردهای که از عموم مردم صورت گرفت به پیدایی یک طبقهی جدید در اقتصاد ایران منجر شد. شکلگیری این طبقه مرهون سیاستهای نولیبرالی بود و حضور در آن طبقه متکی بر ارتباطات با حاکمیت و بهرهمندی از رانت ارتباطی.

کانون اصلی فعالیت این طبقه حضور در مدارهای مالی و تجاری اقتصاد بود و به نظر میرسد حضور کمرنگ بورژوازی پساانقلابی در بخش تولیدی بیشتر برای بهرهمند شدن از فرصتهای برخاسته از عملیاتی غیر از فعالیت اصلی بنگاه تولیدی بوده است. در دههی نخست انقلاب بازاریان که در کنار بوروکراسی نوپای دولتی یکهتاز میدان اقتصاد در ایران بودند. دولتی شدن بانکها باعث شده بود که حضور در دیگر بخش سپهر گردش، یعنی بخش مالی، عمدتاً با اتکا به صندوقهای سنتی قرضالحسنه رخ بدهد که در هر حال بهرغم گستردگی فعالیت و اختلالاتی که به طور دایم در بازار پول ایجاد میکردند هنوز در بازار پول در قیاس با بخش بانکی دولتی نقش تعیینکننده نداشتند.

در این میان، تصویب قانون تشکیل مؤسسات مالی – اعتباری در نیمهی دههی ۱۳۷۰ و در پی آن تصویب قانون تشکیل بانکهای خصوصی در اواخر این دهه، نقش مهم و کلیدی ایفت کرد. با این دو مصوبه، بورژوازی بعد از انقلاب شکل مناسب «نهادی» خود را پیدا کرد و بهاتکای آن امپراتوریهای مالی خود را شکل داد.

مشاهدهی ترکیب سهامداران عمده و فعالیتهای بانکهای خصوصی شکلگرفته در دو دههی اخیر بهترین راهنما برای کالبدشکافی بورژوازی پساانقلابی در ایران امروز است. در جدول یک، مالکان اصلی و حوزهی گستردهی فعالیت بانکهای خصوصی ارائه شده است. مشاهدهی روند فعالیت بانکهای خصوصی در ایران نشان میدهد که اگرچه در بدو امر و بعد از تصویب قانون تأسیس بانکهای غیردولتی در ایران نخستین این بانکها را بنگاههای بزرگ اقتصادی نیمهخصوصی تأسیس کردند اما در پی تحولات سیاسی ناشی از ریاستجمهوری احمدینژاد و حضور گستردهتر نهادهای حاکمیتی در اقتصاد ایران شاهد اشکال چندرگهی مالکیت در این بانکها بودیم. یعنی بورژوازی خصوصی در پیوند با نهادهای حاکمیتی و در ارتباطات گسترده با بخش دولتی در مقام صاحبان این بنگاههای بزرگ چندرشتهای قرار گرفتند که در قالب بانک فعالیت کردند.

توجه به گسترهی متنوع فعالیتهای این بانکها نشان میدهد که این فعالیت عمدتاً متمرکز است بر بخشهای مالی (بازار سرمایه و بورس، بیمه)، مستغلات و ساختمان، تجارت و بعضاً حضور در بخشهای معادن و پیمانکاری.

یعنی این بانکها بیش از آن که فعالیت خودشان را برمبنای تعریف متعارف از بانکداری، یعنی جذب سپرده و پرداخت تسهیلات و کسب سود از محل تفاوت حاشیهی سود این دو، سازمان داده باشند به شکل شرکتهای بزرگ چندرشتهای عمدتاً مالی و تجاری فعالیت دارند که بخش عمدهی سودشان ناشی از فعالیتهای غیربانکی و فعالیتهایی است که در هر اقتصادی محدودیتهای جدی برای ورود بانکها به آن وجود دارد.

بر اساس آخرین ترازنامهی بانک مرکزی (انتشار: آبانماه ۱۳۹۸)، طی سالهای دههی ۱۳۹۰، بهتدریج سهم شبهپول در نقدینگی افزایش پیدا کرده است. در سال ۱۳۹۰ این سهم معادل ۶۵ درصد بود اما در سال ۱۳۹۶ به ۸۷ درصد رسید. بخش عمدهی نقدینگی در ایران امروز از طریق بانکهای خصوصی خلق شده و در اختیار مالکان این بانکها است و بهمدد همین نقدینگی غولآسا قادرند روزی در بازار ارز، روزی در بازار مسکن و مستغلات و امروز در بورس اوراق بهادار با ایجاد حبابهای مالی سودهای افسانهای کسب کنند.

از همین روست که امروز شاهدیم که اغلب نهادهای قدرتمند اقتصادی و سیاسی خصوصی و حاکمیتی دارای بانک مربوط به خود هستند. و همین نهادها با خلق نقدینگی و هدایت نقدینگی در بخشهای غیرمولد نقش تعیینکننده در تولید و بازتولید و تحکیم مناسبات قدرت طبقاتی در جمهوری اسلامی ایفا کردهاند.

اما چرا این نهادهای پرقدرت اقتصادی بر آتش تورم دامن میزنند؟ زیرا در اقتصادی گرفتار رکود که بخش واقعی اقتصادی چندان قادر به خلق ارزش نیست، تنها راهی که میتوانند ارزش جاری داراییهای مجموعهی سرمایهگذاریهای خود را افزایش دهند همین تورم و ایجاد رونقهای سوداگرایانه است. به این ترتیب، علاوه بر ایجاد سودهای هنگفت مالی سهم داراییهای سمّی را که اینک به شکل وامهای غیرجاری (معوق) در ترازنامههای بانکها خودنمایی میکند کاهش میدهند.

نهایتاً هم آن که استمرار و افزایش تورم خطرات سقوط حباب مالی ناشی از رونقهای کاذب سوداگرانه را نیز کاهش میدهد. برای مثال، در مقطع کنونی بهویژه در بورس اوراق بهادار شاهد شکلگیری حبابهای مالی هستیم. تورم هرچه سنگینتر باشد، خطرات شکستن حباب کمتر میشود چراکه بخشی از فاصلهی ارزش جاری و ارزش واقعی ابزارهای مالی را میپوشاند.

در چنین شرایطی مشخصاً نهاد دولت نیز از تورم و سقوط ارزش پول ملی سود میبرد، زیرا از سویی امکان تأمین مالی کسری بودجهی خود را از طریق این بازار فراهم میکند (چراکه در بازاری با رونق کاذب بهتر میتواند سهام خود را آب کند) و از سوی دیگر میزان نیازش به منابع دلاری جهت پوشش هزینههای جاریاش با سقوط ارزش پول ملی کاسته میشود. بگذریم از این مسأله که دولت اساساً مایل و قادر به مالیاتستانی از ثروتمندان برای تأمین کسری مالی خود نیست.

سخن آخر آن که تورم افسارگسیختهی کنونی گرچه با نیازهای مالی و کسری بودجهی دولت در ارتباط است اما در روابط قدرت طبقاتی در ایران معاصر ریشه دارد. پرسش مهم این است که روند کنونی ما را به کدام سو میبرد. بحران مالی کنونی در دل بحرانهای متعدد ساختاری جای دارد و بهویژه در مقطع کنونی متأثر از عوامل سیاسی و ژئوپلتیک است. از این رو چشمانداز گذر به بحرانی مهارناپذیر در کوتاهمدت کاملاً محتمل است. علاوه بر آن در شرایط بحرانی کنونی، سلبمالکیتشدگان نیز احتمالاً فقط نظارهگر نخواهند بود و چهبسا دیر یا زود واکنش نشان دهند.

جدول یک – مالکان و فعالیتهای اصلی بانکهای غیردولتی ایران

| ردیف | نام | سال تأسیس (یا واگذاری) | سهامدار عمده | فعالیتهای عمدهغیر از بانکداری |

| ۱ | بانک اقتصاد نوین | ۱۳۸۰ | مجموعهای از شرکتهای سرمایهگذاری خصوصی و شبهدولتی | بازار سرمایه، مستغلات، کارگزاری، صرافی، بیمه، تأمین سرمایه، |

| ۲ | بانک انصار | ۱۳۸۹ | مجموعهای از شرکتهای سرمایهگذاری عمدتاً وابسته به بنیاد تعاون سپاه | خدمات مالی بازار سرمایه، مستغلات و ساختمان، لیزینگ، صرافی |

| ۳ | بانک ایران زمین | ۱۳۸۹ | مجموعهای از شرکتهای سرمایهگذاری (سهامدار عمده: صندوق بازنشستگی نفت) | بازار سرمایه، صرافی، تأمین سرمایه، کارگزاری، مستغلات و ساختمان |

| ۴ | بانک آینده | ۱۳۹۱ | بخش خصوصی | کارگزاری، بازار سرمایه، مستغلات |

| ۵ | بانک پارسیان | ۱۳۸۱ | خودروسازان | بیمه، لیزینگ، صرافی، کارگزاری، سرمایهگذاری، مستغلات، فولاد، پیمانکاری نفت و گاز، |

| ۶ | بانک پاسارگاد | ۱۳۷۶ | سرمایهگذاری پارس آریان (خصوصی) | بیمه، لیزینگ، صرافی، کارگزاری، سرمایهگذاری، مستغلات، صنابع، پیمانکاری و سرمایهگذاری نفت و گاز، معدنی، مستغلات و ساختمان |

| ۶ | بانک تجارت* | (۱۳۸۸) | کارگزاری، صرافی، مهندسی مشاور، بیمه، گردشگری، مستغلات و ساختمان | |

| ۷ | بانک خاورمیانه | ۱۳۹۱ | مجموعهای از اشخاص حقوقی و حقیقی خصوصی | کارگزاری بورس، صرافی، بیمه |

| ۸ | بانک حکمت ایرانیان | ۱۳۸۹ | ارتش جمهوری اسلامی | در بانک سپه ادغام شد |

| ۹ | بانک دی | ۱۳۸۹ | بنیاد شهید | بیمه، کارگزاری، سرمایهگذاری، لیزینگ، مستغلات |

| ۱۰ | بانک سامان | ۱۳۸۱ | بخش خصوصی و شرکتهای سرمایهگذاری | صرافی، کارگزاری، تجاری، بیمه |

| ۱۱ | بانک سرمایه | ۱۳۸۴ | آموزش و پرورش | صرافی، مستغلات، تجاری |

| ۱۲ | بانک سینا | ۱۳۸۷ | بنیاد مستضعفان | صرافی، مستغلات، تجاری، بورس |

| ۱۳ | بانک شهر | ۱۳۸۸ | شهرداری تهران | صرافی، تأمین سرمایه، لیزینگ، کارگزاری، مستغلات |

| ۱۴ | بانک صادرات* | (۱۳۸۸) | صرافی، سرمایهگذاری، نیروگاه، ساختمان، بازار سرمایه، تأمین سرمایه | |

| ۱۵ | بانک قوامین | ۱۳۹۱ | نیروی انتظامی | ساختمان، سرمایهگذاری، بازار سرمایه، |

| ۱۶ | بانک قرضالحسنه رسالت | ۱۳۸۷ | خصوصی و بنیادهای مذهبی | ساختمان، سرمایهگذاری، بازار سرمایه، |

| ۱۷ | بانک کارآفرین | ۱۳۸۰ | بخش خصوصی و شرکتهای سرمایهگذاری شبهدولتی | بیمه، لیزینگ، سرمایهگذاری، کارگزاری |

| ۱۸ | بانک گردشگری | ۱۳۸۹ | مجموعهای از سرمایهگذاران خصوصی و شبهدولتی | تجارت و گردشگری |

| ۱۹ | بانک ملت* | (۱۳۸۷) | صرافی، سرمایهگذاری، نیروگاه، ساختمان، بازار سرمایه، تأمین سرمایه | |

| ۲۰ | بانک مهر اقتصاد | ۱۳۹۲ | بسیح مستضعفان | ادغام شده در بانک سپه، فعالیت گستردهی سرمایهگذاری بورس، مستغلات |

منابع: آخرین گزارش هیأت مدیره به مجمع عمومی عادی صاحبان سهام هریک از بانکها به نقل از سایت کدال سازمان بورس و نیز مراجعه به سایتهای اختصاصی بانکها برای تکمیل اطلاعات بوده است.

*بخشی از سهام سه بانک ملت، تجارت و صادرات در سیاستهای بهاصطلاح واگذاریهای اصل ۴۴ قانون اساسی در سالهای ۱۳۸۷ و ۱۳۸۸ در بورس اوراق بهادار عرضه شد. اما با توجه به این که عمده سهام واگذارشده در اختیار شرکت کارگزاری سهام عدالت است در عمل میتوان تصمیمگیری آنها را دولتی ارزیابی کرد. بدون آن که از ضوابط دولتی در اعطای تسهیلات تبعیت کنند.